- Перекредитация

- Что такое перекредитация кредитов?

- Перекредитация ипотеки

- Перекредитация в Сбербанке

- Перекредитация в Банке ВТБ 24

- Как перекредитоваться под меньший процент: пошаговая инстркуция

- Определение перекредитования

- Виды кредитов, доступных для рефинансирования

- Причины перекредитования

- Процедура рефинансирования

- Инициаторы перекредитования

- Документы, необходимые для перекредитования по инициативе заемщика

- Рефинансирование по банковскому предложению

- Закрытие действующего кредитного договора

- Важные особенности перекредитования

- Особенности перекредитования потребительских кредитов

- Особенности

- Способы

- Где можно перекредитоваться

Перекредитация

Не так давно на финансовом рынке нашей страны появилась услуга перекредитации. Её главное отличие от других банковских продуктов состоит в том, что она одинаково полезна, как для банков, так и для заемщиков.

О том, что такое перекредитация, и каковы её особенности в различных банках, поговорим в данной статье.

Что такое перекредитация кредитов?

Понятие «перекредитация» говорит само за себя. В сущности это замена одного кредитного продукта другим. Это нужно для получения более выгодных условий по выплате займа.

Случается так, что взятый в прошлом займ, становиться непосильной ношей, тогда как другие банки пестрят невероятно выгодными предложениями по ипотеке или другому виду кредитования. В такой ситуации заемщик может просто поменять старый кредит на новый. Для этого достаточно обратиться в другой банк с соответствующим запросом.

Если в кредитном прошлом клиента нет просрочек и невыплат, то банк с радостью примет заявление и выдаст займ, который покроет нежеланный кредит. Досрочное погашение аннулирует проценты, а заемщик получит возможность платить кредит по более выгодным для себя условиям. Если же клиент успел отметиться, как недобросовестный, то банк вряд ли вынесет по заявке положительное решение.

При незначительных нарушениях, перекредитация может быть оформлена.

Бывает и так, что перекредитация оформляется в том же кредитном учреждении, где клиентом был взять кредит. То есть, в случае проведения данной программы, банк попросту кредитует своего же клиента заново.

Программа перекредитации имеет целевой характер. Средства полученные заемщиком должны быть направлены на погашение одного или нескольких кредитов. Банк в таком случае получает нового клиента, а клиент, в свою очередь, более выгодный финансовый продукт.

Перекредитация ипотеки

Ипотечный кредит это займ под залог недвижимости. Среди владельцев данного кредитного продукта чаще всего возникает недовольство теми или иными нюансами. Заемщики жалуются на процент, сроки и размер ежемесячных платежей.

При появлении более удобных условий ипотечного кредитования заемщик может воспользоваться перекредитацией, которая в корне изменит положение дел.

Правда с ипотекой все будет несколько сложнее и не всегда выгоднее, ведь вновь оформленный ипотечный договор это новые расходы и новые обязательства.

Оценить выгодность данной манипуляции можно с помощью кредитного калькулятора. Заемщику необходимо будет рассчитать две различные программы и сравнить их. Если разница составит более 3%, то перекредитацию можно считать вполне рациональной.

Перекредитация в Сбербанке

Сбербанк всегда рад видеть в своих стенах нового клиента, поэтому он практикует перекредитацию кредитов, но только тех, что оформлены в других банках. Здесь существует две услуги: перекредитация потребительских кредитов и перекредитация ипотеки.

Для того, чтобы сменить свой кредит на более выгодный клиенту необходимо обладать следующими характеристиками:

- Достижение 21 года на момент обращения.

- Непрерывный стаж работы на текущем месте, не менее 6 месяцев.

- На дату окончания займа клиенту не должно исполниться 65 лет для потребительского кредита и 75 лет для ипотечного.

В связи с длительностью и сложностью ипотечного займа, клиенты, чаще всего стремятся перекредитовать именно ипотеку. В Сбербанке можно получить достаточно конкурентноспособный продукт, поэтому обращение с подобными заявлениями здесь не редкое явление.

Главным условием взятия нового ипотечного кредита на погашения старого является залог той недвижимости, которая была оформлена в ипотеку. Процесс оформления занимает некоторое время, поэтому на этот период банк может потребовать дополнительное обеспечение займа.

Минимальная сумма новой ипотеки составляет 45 тысяч рублей, максимальная не фиксирована и соответствует сумме остатка по ипотечному займу.

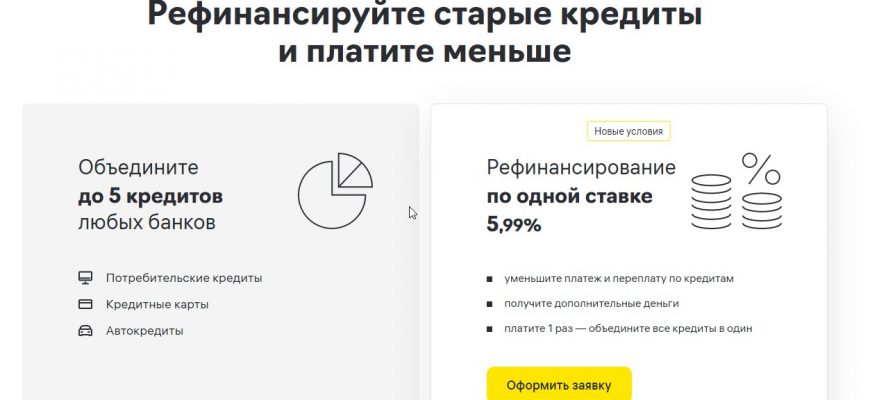

Что касается потребительской перекредитации, здесь Сбербанк практикует оформление кредита на новых условиях взамен одного или нескольких займов. Общее количество кредитов заявителя не должно превышать пяти.

К другим требованиям относиться срок кредита. На момент заявки, заемщик уже должен преодолеть полугодовой рубеж выплат по каждому из имеющихся займов и до окончания срока кредитования не должно оставаться менее трех месяцев.

Кредитная история обратившегося должна быть безупречной.

Перекредитация в Банке ВТБ 24

ВТБ 24 также, предоставляет программу перекредитации. Заявитель может иметь за плечами, как один, так и несколько кредитных продуктов. И, в отличии от Сбербанка, здесь можно перекредитовать, не только займ сторонней кредитной организации, но и кредит взятый в ВТБ.

Требования касающиеся займов заключаются во-первых, в сроке: до окончания действия займа не должно оставаться менее трех месяцев; а во-вторых, в сумме: общая сумма перекредитации не может превышать одного миллиона рублей.

Требования к заемщику:

- Достижение 21-летнего возраста.

- На день окончания действия договора клиенту не должно быть больше 70 лет.

- Наличие постоянного места работы.

- Стабильный доход.

Минимальный процент по перекредитации в ВТБ Банке оставляет 13,5% и может меняться в зависимости от тех или иных параметров. В частности, для своих зарплатных клиентов, здесь действуют более лояльные условия.

Решение по заявке на перекредитацию зависит, главным образом, от добросовестности выполнения обязательств по ранее полученным займам.

Чтобы оформить перекредитацию в ВТБ Банке необходимо осуществить ряд действий:

- Обратиться в отделение ВТБ 24 за бланком заявления на перекредитацию.

- Заранее заказать справку о доходах у работодателя.

- Посетить офис того банка, где был оформлен предыдущий кредит и уточнить имеется ли там возможность погасить займ досрочно, и какие при этом будут условия.

- Если погасить кредит можно, то берем справку об этом и представляем её специалисту ВТБ.

Как видно, перекредитование займа не является сложной и затратной процедурой. В то же время замена старой кредитной программы на новую может существенно сэкономить бюджет. Особенно весомую сумму позволяет выкроить перекредитация ипотеки.

Ну а банк, предоставивший данный вид услуги получает нового и уже проверенного другим банком клиента.

Источник: https://Lebedev-Lubimov.ru/perekreditaciya.htm

Как перекредитоваться под меньший процент: пошаговая инстркуция

Оформляя банковский кредит, далеко не каждый заемщик может прогнозировать свои будущие доходы.

За время действия кредитного договора могут произойти разные события, так или иначе влияющие на финансовую состоятельность и платежеспособность граждан.

Через один или два года ежемесячный платеж может показаться заемщику чрезмерно высоким, и дальнейшие платы по кредиту могут пагубно сказаться на семейном бюджете. Из данной ситуации есть выход: перекредитоваться под меньший процент.

Определение перекредитования

Перекредитование или рефинансирование — это услуга по изменению условий действующего договора с банком. Она заключается в:

- понижении процентной ставки;

- увеличении срока кредитования;

- уменьшении ежемесячной платы.

Иными словами, если во время выплат по кредиту заемщик заметил, что в других банках выдаются займы по более низким ставкам, можно перекредитоваться под меньший процент. Данную услугу предоставляет большое количество банков, а потому есть возможность выбрать наиболее привлекательные условия.

Виды кредитов, доступных для рефинансирования

Перекредитование доступно практически по любому кредиту:

- потребительскому;

- автокредиту;

- ипотеке.

По вышеуказанным займам имеется возможность перекредитоваться под меньший процент в Сбербанке и других крупных банковских организациях.

В большинстве банков не допускается рефинансирование по кредитным картам. Это связано с тем, что четких сроков возврата денег по ним не существует. Под действие перекредитования попадают только те кредиты, которые имеют строгий график погашения, установленный при подписании кредитного договора.

Причины перекредитования

Перекредитоваться под меньший процент можно вследствие официальных причин, для подтверждения которых необходимо представить оговоренные документы. К таким причинам относятся:

- снижение размера официального заработка на основном месте работы;

- ликвидация, реорганизация фирмы работодателя;

- сокращение сотрудника;

- увольнение работника по инициативе работодателя;

- отпуск по уходу за ребенком.

Также можно обратиться за перекредитованием, имея для этого иные причины:

- вывод залога из обременения (в данном случае можно перекредитоваться под меньший процент по ипотеке);

- объединение нескольких займов в один;

- изменение валюты кредита;

- недовольство действующими условиями по имеющемуся кредиту.

Процедура рефинансирования

Оформление перекредитования включает несколько этапов:

- решение заемщика, в каком банке перекредитоваться под меньший процент;

- предоставление необходимых документов;

- составление банковского договора на рефинансирование;

- перечисление средств в счет погашения действующего займа;

- закрытие имеющегося кредитного договора;

- получение справки, подтверждающей его закрытие;

- ежемесячная оплата согласно новому графику погашения.

Инициаторы перекредитования

Перекредитоваться под меньший процент можно по инициативе заемщика или по предложению банка. В первом случае лицо самостоятельно ищет кредитную организацию, собирает необходимые документы и предоставляет их в выбранный банк. Во втором случае кредитная организация посредством разных уведомлений предлагает клиентам с действующим кредитом оформить новый займ по действующему счету.

Если заемщик решает обратиться в сторонний банк, то последний погашает действующий кредит и оформляет новый на других условиях. При получении рефинансирования в той кредитной организации, в которой открыт первоначальный займ, его погашение происходит самим банком.

Документы, необходимые для перекредитования по инициативе заемщика

Для того чтобы самостоятельно подать заявку на перекредитование в сторонний банк, потребуется предоставить следующие документы:

- паспорт;

- справку о доходах;

- действующий кредитный договор с графиком погашения;

- справку об отсутствии задолженности и просроченных платежей.

Банк может принять запрос клиента или отказать в выдаче денег. Все зависит от кредитной истории заемщика, его платежеспособности, а также перечня предоставленных документов. Для того чтобы получить максимальные шансы на получение рефинансирования, необходимо предоставить как можно больше дополнительных документов. Ими могут быть:

- справка о дополнительном заработке (не с основного места работы);

- свидетельство на право владения недвижимостью;

- кредитная история.

Перекредитоваться под меньший процент в Райффайзенбанке можно прямо на официальном сайте банка, не выходя из дома. Заполнение анкеты происходит в режиме «онлайн». Если заявка одобряется, то в отделение нужно подойти с подготовленным списком документов за получением денег.

Рефинансирование по банковскому предложению

В случае когда банк самостоятельно предлагает клиенту оформить перекредитование, понадобится меньше документов, так как кредит считается уже предварительно одобренным.

Таким образом можно легко перекредитоваться под меньший процент в ВТБ и других банках.

Если заемщик имеет действующий кредит и вносит по нему исправно платежи, банк информирует его о кредитном предложении следующими способами:

- сообщением на номер телефона;

- звонком с горячей линии;

- через банкомат при проведении операций с картой;

- через личный кабинет.

Если заемщик был уведомлен вышеуказанными способами, для получения займа необходимо обратиться в отделение банка. С собой нужно взять необходимые документы, включающие:

- паспорт;

- справку о доходах.

Нередко кредитные организации оформляют рефинансирование только по паспорту для тех клиентов, которые:

- имеют зарплатную карту банка;

- добросовестно погасили уже несколько займов в данной кредитной организации.

Закрытие действующего кредитного договора

После оформления всех необходимых документов составляется новый договор. Если перекредитование происходит в банке первоначального оформления займа, то новый кредит зачисляется на тот же счет.

Денежные средства будут доступны клиенту на следующий день после одобрения заявки банком, а в некоторых случаях, и в день оформления. В эту же дату происходит списание средств в счет погашения действующего займа. С этого момента сумма доступна для пользования заемщиком.

Он может потратить ее на собственные цели, а может погасить другие действующие займы.

При оформлении рефинансирования в другом банке процедура проходит более длительно по времени. Кредитная организация перечисляет денежные средства на счет действующего займа.

Как только деньги поступят на него, клиенту необходимо составить заявление на полное досрочное погашение. На следующие сутки займ будет погашен, для подтверждения чего необходимо взять справку о полном досрочном погашении.

Заемщик должен закрыть данный счет и взять оригинал подтверждающей справки.

С полученными документами можно отправляться в банк, осуществляющий перекредитование. После того как справки будут им проверены на достоверность, банк выдает кредитный договор с новым графиком погашения.

Важные особенности перекредитования

Если заемщик желает при помощи рефинансирования погасить несколько кредитов, то полученную сумму необходимо распределить между существующими займами.

Таким образом, можно закрыть разные виды кредитов, включая кредитные карты. Данный способ весьма удобен, так как позволяет из нескольких займов оформить один.

Это исключает путаницу в погашении, так как срок теперь будет единый, а платеж осуществляется только раз в месяц.

Любой банк самостоятельно определяет, как перекредитоваться под меньший процент конкретному заемщику. Для нескольких клиентов предлагаются разные условия в зависимости от стажа работы на последнем месте, заработка, принесенных документов.

Чем больше заемщик предоставит информации о себе, тем больше вероятность получить максимально выгодные условия. Это повлияет на процентную ставку, а также срок кредита.

Если банк определил платежеспособность клиента как высокую, то процент будет минимальным, а срок может быть увеличен.

Перекредитование можно оформлять несколько раз во время действия кредитного договора. При этом рефинансирование действующего займа может быть оформлено только одним банком и только в полном объеме. Перекредитование одного кредита в разных банках не допускается, как и частичное погашение банком действующей задолженности.

Оформить новый кредит взамен действующего — вот, что значит перекредитоваться под меньший процент. Это банковская услуга, позволяющая заемщикам уменьшить свои ежемесячные траты.

За счет продления срока договора и уменьшения процентной ставки происходит понижение ежемесячного платежа, что позволяет более свободно распоряжаться семейным бюджетом.

Перекредитование становится все более популярным, а количество банков, предлагающих его, неуклонно растет.

Оформление рефинансирования не сказывается отрицательно на кредитной истории заемщика, а при добросовестном погашении способствует в дальнейшем получению займа на более выгодных условиях.

Любой кредит — это способ улучшить свое финансовое положение с отсрочкой полного платежа. Чтобы не усугубить свое состояние, необходимо выбирать самые выгодные условия для займов, иногда меняя их.

Источник: https://.ru/article/305539/kak-perekreditovatsya-pod-menshiy-protsent-poshagovaya-instrkutsiya

Особенности перекредитования потребительских кредитов

Что такое перекредитование потребительских кредитов, выгодно ли перекредитование потребительских кредитов и если да, то где и как его сделать? В последнее время, в связи с ухудшением экономической ситуации в экономике России, у многих россиян стали возникать проблемы с оплатой по кредиту. И каждый сам для себя решает, как правильнее поступить в данной ситуации.

Вариантов решения этой проблемы всего несколько:

- найти еще одну работу, увеличить свой доход

- реструктуризировать кредит

- найти перекредитование потребительских кредитов и прочих займов

- вступить в выяснение отношений с банком и ожидать суда, отбиваясь от коллекторов и банка

- тупо не платить по кредиту, игнорируя банк и коллекторов, ожидая истечения срока исковой давности

Самый простой вариант для неграмотного заемщика – найти перекредитование кредитов и этими деньгами погасить текущий займ, и как-то дальше платить новый кредит. Этот вариант, кроме прочего и самый популярный, хотя есть и другие простые способы уйти от оплаты кредита, но сейчас не об этом.

Получается следующая картина – заемщик берет еще один кредит, этими деньгами гасит старый, но влазит в еще большие долги, а самое главное – он только временно решает свои финансовые проблемы, и это ни к чему не приводит, как только к возникновению еще большей долговой ямы.

В то время как для грамотного заемщика перекредитование кредитов и прочих займов – это способ улучшить условия по текущему кредиту и сократить итоговую сумму переплаты.

Более подробно о перекредитование можно почитать здесь.

Особенности

- перекредитование кредитов – это тоже самое, что рефинансирование

- перекредитование можно сделать, как в своем банке, так и в другом

- перекредитование – это получение абсолютно нового кредита, только в качестве основной цели получения займа указывается – закрытие кредита в другом банке

- для перекредитования потребительских кредитов требуются все те же документы, что и для нового кредита, а еще нужно предоставить текущий кредитный договор

- для получения перекредитования, кредитная история заемщика должна быть положительной, без просрочек

- деньги от перекредитования никогда не выдаются на руки заемщику, а сразу направляются в банк должника

- перекредитование может быть выгодно только в случае, если разница в процентных ставках составляет более 2 пунктов, а так же есть и другие отличия в условиях займа (срок, валюта)

Способы

Способов перекредитования кредитов есть несколько, точнее перекредитование кредитов всегда происходит одним и тем же способом, как и перекредитование ипотеки, но вот стратегий экономии на перекредитование есть несколько.

Снижение процентной ставки. Смена кредитного продукта на другой, с более низкой процентной ставкой, позволяет существенно сэкономить, но это всем понятно. А вот то, что менять кредит с 20% годовых на 18% нет никого смысла – понятно не всем.

Дело в том, что разница в 2 п.п. не дает никакой выгоды, поскольку вас будут ожидать еще и траты на оформление кредита, а это съест всю экономию.

Кроме того, все заемщики понимают, что при прочих равных, кредит в 24% годовых намного выгоднее кредита в 45% годовых, но банки тоже не дураки – в одно и то же время на банковском рынке не может быть кредитных продуктов с одинаковыми условиями, но с принципиально разными процентными ставками. Поэтому, если ставка существенно ниже, то это уже может быть не потребительский кредит, а залоговый или ипотеки, или срок кредита в несколько раз длиннее, и прочее.

Изменение сроков. Перекредитование потребительских кредитов может быть выгодно, если найти кредит с отличными сроками кредитования, которые автоматически меняют другие параметры займа – процентную ставку, ежемесячный платеж и прочее. Но и тут есть загвоздка.

При существенном увеличении срока кредита, не существенно снижается процентная ставка, что приводит к итоговой переплате по новому кредиту, хотя это и снизит ежемесячный платеж, но как показывает практика, совсем незначительно. Нужно иметь большой долг ( от 1 млн рублей), чтобы снизить ежемесячный платеж хотя бы на пару тысяч рублей.

Объединение кредитов в один. Чаще всего самым существенным выигрышем от перекредитования кредитов путем объединения нескольких кредитов в разных банках в один кредит в одном банке обыватели называют – удобство при оплате кредита. Не надо метаться по разным банкоматам и караулить сроки оплаты. Плюс, так скажем, сомнительный. А в чем еще выгода?

Действительно, при правильном подходе можно взять один большой кредит с адекватными процентными ставками, но быть может на более длительное время, который покроет все ваши 5, 12, 25 кредитов абсолютно с разными условиями, с разными процентными ставками и в разных банках.

Чаще всего в пул таких займов входят мелкие потребительские кредиты на бытовую технику и прочую лобуду, но под очень высокий процент.

Естественно в данном случае можно существенно снизить ежемесячный платеж путем перекредитования потребительских кредитов одним большим кредитом, пусть даже у вас и будет некоторая итоговая переплата по займу.

Где можно перекредитоваться

Перекредитование кредитов – это выгодно для банка, хотя прочие источники утверждают обратное. Не будем вдаваться в подробности, но это действительно выгодно банкам, а условия перекредитования для заемщика на поверку получаются далеко не либеральные, за свет этого и получается прибыль кредитных учреждений.

Тем более банки намного охотней стали браться за перекредитование потребительских кредитов в последнее время, когда качество заемщиков упало ниже плинтуса (попросту некого кредитовать), поэтому многие банки готовы «объединять» все 5-25 кредитов заемщиков в разных банках в один на новых условиях, то есть делать то, что хотят заемщики. Они думают, что при таком раскладе расход на обслуживание кредитов снизится, и что вообще это очень удобно, но это далеко не так.

Сейчас перекредитованием кредитов занимаются многие банки: и Сбербанк, и ВТБ 24, и Альфа Банк, и Россельхозбанк, и другие.

Самыми популярными кредитными учреждениями в данном списке являются, конечно, Сбербанк и ВТБ 24.

Подробно об условиях перекредитования в Сбербанке можно почитать здесь, а о перекредитование в ВТБ 24 здесь.

Источник: https://creditoshka.ru/kak-vyglyadit-perekreditovanie-potre/