- Денежные обязательства: время возникновения и прекращения

- Суть денежных обязательств

- Понятие денежного обязательства

- Когда возникают и когда прекращаются

- Существующие меры обеспечения обязательств

- Денежное обязательство — определение термина

- Сущность денежных обязательств в российском праве

- Признаки денежных обязательств

- Какие обязательства не относятся к денежным?

- Денежные обязательства и расчетные отношения

- Денежные обязательства на практике

- Возникновение обязательств на примере договора займа

- Виды обязательств

- Аспекты исполнения денежных обязательств

- Исполнение обязательств: ответственность

- Исполнение обязательств: сроки

- Бюджетные и денежные обязательства в казенных учреждениях

- Что такое бюджетные и денежные обязательства?

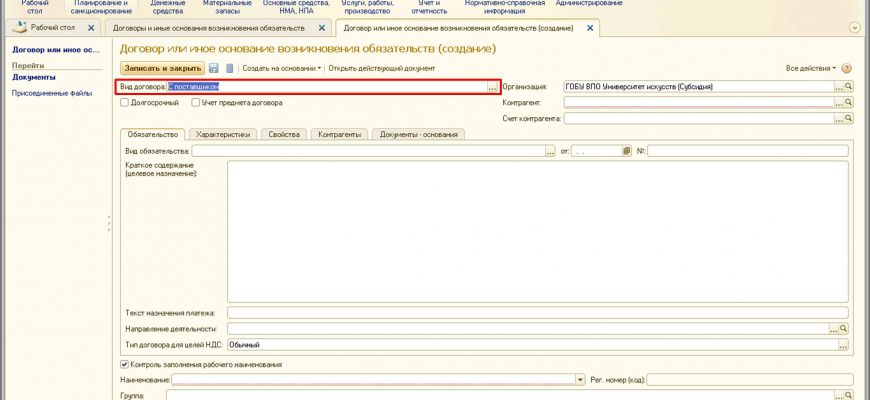

- Как принимать бюджетные и денежные обязательства?

- Как корректировать принятые бюджетные и денежные обязательства?

- Роль казначейства в исполнении обязательств

- Как отражать обязательства в бюджетном учете

- Чем бюджетные обязательства отличаются от денежных?

- Учет обязательств в казенных учреждениях

- Денежное обязательство и способы его исполнения

Денежные обязательства: время возникновения и прекращения

Денежные обязательства – это обязательства любого характера, содержание которых предусматривает обязательную выплату денежной суммы.

Если говорить в целом, то любое обязательство в конечном итоге может быть выражено в форме денежного обязательства.

К денежным обязательствам причисляют не только договорные обязательства, но и такие обязательства, которые возникают в результате причинения ущерба или вреда. Подобные обязательства носят название деликтов по значению, то есть правонарушения.

Объектом денежных обязательств соответственно являются денежные знаки, которые в данном государстве и на данный момент считаются законным средством платежа.

Суть денежных обязательств

Денежные обязательства – это гражданские правоотношения, преследующие своей целью перераспределение денежных ценностей и включающие право требования кредитора к должнику о передаче в собственность некоторого количества денежных средств.

Денежные отношения с участием банка или какого—либо ещё профессионального участника фондового рынка называются банковскими денежными обязательствами.

Такого рода обязательство по праву считается денежным, конечно если оно будет выражено в валюте национальной.

Если обязательство было выражено в валюте иностранной, то тогда оно признается денежным в том порядке и на тех условиях, которые определены законом .

Невозможность исполнения денежных обязательств, наступившая вследствие:

- отсутствия кредитора или лица, уполномоченного им принять исполнение, в месте, где обязательство должно быть исполнено;

- или недееспособности кредитора и отсутствия у него представителя;

- или очевидного отсутствия определенности по поводу того, кто является кредитором по обязательству, в частности в связи со спором по этому поводу между кредитором и другими лицами;

- или уклонения кредитора от принятия исполнения;

- или иной просрочки с его стороны, тогда это позволяет должнику освободить себя от обязательства путем внесения его предмета в депозит нотариальной конторы или суда.

Денежные обязательства могут возникать не только по соглашению, но и по воле лишь одной из сторон, например в результате требования кредитора о том, чтобы были возмещены убытки, а также – помимо воли сторон – причинение вреда здоровью, обязательства вследствие неосновательного обогащения, находки или алиментов.

Рассмотрим более детально, что значит термин денежные обязательства.

Денежное обязательство представляет собой гражданское правоотношение , содержанием которого является право требования кредитора и обязанность должника совершить уплату определенной суммы денег на счет.

Или если содержание денежного обязательства предполагает периодическое совершение нескольких платежей в погашение одного и того же долга.

Предмет денежного обязательства – определенная сумма денег — проще говоря, долг.

Деньгами в юридическом смысле этого слова, то есть, предметом, подлежащим передаче во исполнение денежного обязательства, являются денежные знаки страны в которой осуществляется платеж.

Исполнение денежных обязательств в условиях инфляции требует постоянной корректировки сумм, выплачиваемых на протяжении определенного периода. Для договоров между юридическими лицами либо предпринимательских (коммерческих) договоров возможность учета инфляции закладывается непосредственно в самом письменном договоре.

Денежные обязательства, как правило, включают в себя условия об уплате процентов.

Размер процентов, взыскиваемых за неисполнение денежного обязательства, определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, то в месте нахождения юридического лица учетной ставкой банковского процента, установленного на день исполнения денежного обязательства или его соответствующей части.

Понятие денежного обязательства

В процессе коммерческой и хозяйственной деятельности между юридическими лицами и гражданами неизменно возникают денежные обязательства.

С правовой точки зрения обязательства – это отношения между сторонами, по которым одна сторона должна совершить в пользу другой стороны определенные действия, или же наоборот, воздержаться от совершения определенных действий.

При осуществлении денежных обязательств такой обязанностью является уплата денег или воздержание от их уплаты.

К числу денежных обязательств относятся, например, валютные сделки, обязательства платежа по определенному курсу, алиментные обязательства, обязательства, направлены на предоставление денежных знаков в определенной сумме денежных единиц (в последнем случае имеют место денежные обязательства в узком смысле слова, к которым относятся и расчетные сделки).

Основаниями для возникновения денежных обязательств могут быть различные юридические факты. Денежные обязательства могут возникать на основании договора, вследствие причинения вреда, неосновательного обогащения, а также путем трансформации обязательств в денежные, в случае присуждения к выплате денежной компенсации в связи с нарушениями обязательств.

Когда возникают и когда прекращаются

Обычно денежные обязательства являются двусторонними. Основаниями для возникновения денежных обязательств могут быть разные договоры и любые сделки, предусмотренные законом, судебное решение, установившее гражданские права и обязанности; приобретение имущества; причинение вреда другому лицу; необоснованное обогащение; иные действия граждан и юридических лиц.

Прекращение обязательства представляет собой прекращение прав и обязанностей участников правоотношений.

Способы прекращения обязательств установлены законодательством государства, а именно – исполнение обязательства, предоставление отступного, зачет, новация, прощение долга, невозможность исполнения, прекращение на основании акта государственного органа, смерть гражданина, ликвидация юридического лица.

Когда должник исполняет соответствующие денежные обязательства, которые были предусмотрены договором, обязательства перед другой стороной на этом прекращаются и договор уже считается исполненным. Исполненными данные обязательства считаются и тогда, когда они приняты контрагентом по договору и имеются соответствующие документы, кторые подтверждают исполнение денежных обязательств.

Денежные обязательства могут быть прекращены прощением долга кредитором своему должнику. Если такое имеет место, то прощение долга должно быть оформлено надлежащим образом, таким же , что и само денежное обязательство.

Если обязательство оформлено письменно в форме договора, то и прощение долга должно быть оформлено также письменно.

Обязательства могут быть прекращены и на основании акта государственного органа, также в результате смерти гражданина или ликвидации юридического лица, выступающего по договору должником или кредитором.

Существующие меры обеспечения обязательств

Гражданским законодательством государства предусмотрены меры обеспечения исполнения обязательств, в том числе денежных обязательств. К ним относятся: неустойка, залог, удержание, поручительство, банковская гарантия, задаток.

Источник: https://biznes-prost.ru/denezhnye-obyazatelstva.html

Денежное обязательство — определение термина

В рамках гражданско-правовых отношений часто возникают денежные обязательства. Природа их может быть различной. Так, они могут возникнуть в силу договора. Или, например, их могут обусловить те или иные положения законодательства. Итак, тема нашего сегодняшнего разговора: «Денежные обязательства: понятие, порядок исполнения, основные характеристики и особенности».

Сущность денежных обязательств в российском праве

Для начала рассмотрим популярные определения изучаемого нами термина. Что такое денежное обязательство? Данная правовая категория трактуется современными юристами по-разному.

В рамках одной из распространенных интерпретаций денежное обязательство понимается как явление, отражающее обоснованную необходимость выплаты определенной финансовой суммы одним субъектом правоотношений в пользу другого.

Иная трактовка предполагает, что под соответствующего типа обязательством следует понимать правоотношение, которое содержит в себе права требований (например, со стороны кредитора) и юридическую обязанность оплатить долг (например, займ), зафиксированную за должником.

При этом природа управомоченных субъектов может быть разной. Денежное обязательство может возникнуть, таким образом, как результат долговых отношений, регулируемых гражданским правом.

Кроме того, оно также может возникнуть в силу предусмотренных законом норм из области административного или, например, налогового права. В этом случае денежное обязательство появляется как результат исполнительного распоряжения со стороны того ли иного органа власти (например, предписания ФНС заплатить такой-то налог, направленного в адрес предприятия).

Таким образом, правоотношения, о которых идет речь, эксперты подразделяют на регулятивные (в случае с займами) и охранительные (при административных распоряжениях со стороны органов власти).

Вместе с тем, как считают некоторые юристы, такая правовая категория, как денежное обязательство, предполагает взаимодействие субъектов отношений в первую очередь в рамках гражданского, а не административного или, скажем, налогового права.

То есть, в соответствии с данной точкой зрения, понимать распоряжение ФНС по уплате сборов в казну как в полной мере отвечающее правовым критериям денежное обязательство — некорректно. Однако многие юристы предпочитают все же относить к правоотношениям рассматриваемого типа те коммуникации, которые предполагают возникновение долга перед государством.

Признаки денежных обязательств

Понятие денежного обязательства предполагает наличие ряда специфических признаков рассматриваемого типа правоотношений. Изучим их.

Прежде всего юристы выделяют в качестве одного из ключевых признаков денежного обязательства необходимость уплаты долга реальным платежным средством (а не предметом или услугой): банкнотой, официально разрешенной для обращения в конкретном государстве, или в безналичном порядке посредством допустимых для осуществления платежей валют.

Другой значимый признак денежных обязательств, который выделяется юристами, — наличие в договоре или ином документе, предопределяющем образование управомоченной и обязанной стороны, положений, фиксирующих цели, которые достигаются при выполнении обязательств. Если речь идет, в частности, о договоре займа, то такая цель чаще всего звучит как погашение долга перед кредитором.

Некоторые критерии отнесения тех или иных обязательств к денежным определены на уровне российской судебной системы. Так, в частности, в рамках постановлений Пленумов ВС РФ встречаются положения, в соответствии с которыми денежное обязательство — это необходимость проведения расчетов в национальной или иной приемлемой, с точки зрения расчета кредитора и должника, валюте.

Какие обязательства не относятся к денежным?

Обременения, о которых идет речь, как отмечают некоторые юристы, нельзя считать денежными, если они не связаны с использованием официальных расчетных средств в качестве инструмента платежа (в случае займа — средства погашения долга).

Нельзя также считать денежными те обязательства, которые, быть может, связаны с передачей наличных средств, однако не предполагают установления с управомоченной стороной отношений. Какие здесь могут быть примеры? Как вариант — перевозка наличности инкассационной службой. Это не выполнение денежного обязательства перед банком — это услуга. Но и это еще не все.

Есть мнение, что не вполне корректно считать денежными те обязательства, в рамках которых функцию товара выполняют средства расчета, в частности, иностранная валюта.

Денежные обязательства и расчетные отношения

Что такое денежное обязательство и каковы его основные признаки, мы изучили. Существует интересный нюанс, касающийся рассматриваемой правовой категории. Дело в том, что денежные обязательства тесно соседствуют с рядом других явлений из области финансового права. Например, с расчетными правоотношениями. В чем это выражается?

В ряде контекстов юристы отождествляют эти два термина.

Например, в договорах, фиксирующих условия займа, иногда могут встречаться такие формулировки, как «фирма такая-то обязуется произвести расчет в такие-то сроки».

Данное положение можно без изменения юридического смысла соглашения заменить следующим: «фирма такая-то принимает денежное обязательство, подлежащее исполнению в такие-то сроки».

Многое зависит от трактовки термина «расчет». Под ним может пониматься процесс реализации денежных отношений («идет расчет»).

Или же термин может обозначать конечную цель осуществления платежей («мы в расчете»).

Есть точка зрения, в соответствии с которой, правоотношения, связанные с исполнением, а также принятием обязательств в рамках денежных контрактов, следует выделять в отдельную категорию — расчетных.

Денежные обязательства на практике

Какими могут быть виды денежных обязательств? Выше мы привели пример классификации данного типа правоотношений в зависимости от природы управомоченного субъекта (сторона гражданско-правового договора или административная структура).

Вместе с тем юридически закрепленные критерии подразделения денежных обременений на те или иные виды в российском законодательстве не слишком выражены.

Поэтому природа договоров, которые могут предполагать возникновение обязательств рассматриваемого типа у одной из сторон, может быть разной.

В числе самых распространенных типов сделок, предполагающих денежное обременение, — договор займа. Их субъекты могут находиться в самых разных юридических статусах: физлица, организации, государственные и муниципальные органы, общественные объединения, международные структуры и т. д.

Возникновение обязательств на примере договора займа

Таким образом, договор займа значится в числе самых распространенных источников, предопределяющих возникновение денежных обязательств. Предмет подобного типа соглашений — это действия заемщика, которые должны быть связаны с возвратом долга кредитору, а также, если это предусмотрено договором, и процентов.

Важнейший нюанс: исполнение денежных обязательств заемщиком должно предопределяться не только фактическим содержанием сделки, но также и соответствием кредитного договора ряду юридически значимых критериев. Так, например, любые виды соглашений подобного типа оформляются письменно.

В соответствующем документе, который подписывают стороны правоотношений, должны фиксироваться существенные условия займа: его сумма, порядок использования и алгоритм возврата (в рамках таких-то сроков или же по графику), величина и способ начисления процентов за пользование кредитом.

Договор займа признается заключенным, а следовательно, предопределяет ответственность за неисполнение денежного обязательства только в том случае, если стороны правоотношений согласовали все существенные условия сделки. Также сумма финансовых средств должна быть в установленном порядке передана заемщику.

В свою очередь, если в тексте кредитного договора не будут прописаны существенные его условия, данное обстоятельство может в ряде случаев стать поводом для аннулирования сделки. Но на практике подобные прецеденты возникают нечасто.

Причина тому — большое количество различных диспозитивных норм в ТК РФ, которые позволяют обозначить существенные условия договора займа, если даже они никак не отражены в договоре.

Виды обязательств

Единых подходов к классификации денежных обязательств в российском финансовом праве пока не выработано. Однако юристами предлагаются различные критерии, в соответствии с которыми можно выделить те или иные виды рассматриваемых нами правоотношений.

Достаточно популярна схема, в рамках которой денежные обязательства делятся на два следующих типа:

- связанные с передачей финансовых средств, которые являются предметом договора (с целью получения того или иного встречного удовлетворения);

- связанные с передачей денежных средств, которые являются ценой договора (то есть в качестве возможного встречного удовлетворения).

Соответственно, денежные обязательства в рамках каждого из отмеченных типов подразделяются на большое количество конкретных разновидностей. Рассмотрим некоторые из них.

Если речь идет о правоотношениях, связанных с передачей денежных средств, которые являются предметом договора, то это могут быть:

- обязательства по внесению капитала в уставной фонд хозяйственного общества (основание — учредительный договор);

- обязательства по внесению паевых взносов в производство;

- рента;

- факторинговые обязательства;

- операции с банковскими депозитами.

Есть мнение, что к рассматриваемому типу правоотношений следует относить условное денежное обязательство. Это, например, аккредитив — оформленное соответствующим образом распоряжение владельца банковского счета о передаче того или иного объема денежных средств другим лицам.

Что касается второго типа правоотношений, здесь можно привести в пример следующие сценарии:

- наличие обязательств в процессе купли-продажи товара (когда необходимо передать продавцу деньги взамен на полученный продукт);

- выплата банковских процентов по кредиту;

- оплата оказанных работ или услуг.

Все типы правоотношений, о которых идет речь, может объединять договорная природа. Только в случае подписания соответствующих контрактов фиксируются принятые денежные обязательства. Это — один из ключевых критериев их возникновения.

Встречаются иные основания для классификации обременений. Это может быть, например, уровень взаимодействия субъектов правоотношений. Так, могут быть международные денежные обязательства или же те, что реализуются в рамках национальных, региональных, муниципальных юрисдикций. Тот или иной уровень правоотношений характеризуется своей спецификой в ряде аспектов.

Другой критерий классификации правоотношений, о которых идет речь, — природа субъектов. Так, соответствующие обременения могут возникать при участии исключительно физлиц, юрлиц или же государственных организаций.

То есть, например, денежные обязательства бюджетных учреждений могут иметь несколько иную правовую природу, чем аналогичные правоотношения, участниками которых являются граждане или частные организации. Отличительная специфика может прослеживаться и на различных уровнях реализации правоотношений.

Например, при расчетах на территории РФ законная валюта денежных обязательств в общем случае — рубль. В свою очередь, если речь идет о международных коммуникациях, то в рамках них оплата может осуществляться с помощью иных платежных единиц.

Как мы уже отметили выше, в среде юристов наблюдается дискуссия по поводу отнесения к денежным обязательствам такого типа обременений, как уплата налогов, сборов или штрафов, которые имеют место в силу распоряжения государственных органов, например, ФНС.

Однако, если придерживаться той точки зрения, что соответствующие обязательства все же допустимо причислять к рассматриваемому типу правоотношений, то соответствовать они будут первой категории.

То есть денежные обязательства бюджетных учреждений по уплате того или иного налога (например, связанного с выручкой, возникшей в силу доходов от не запрещенной законом деятельности) будут относиться к категории правоотношений, предмет которых — финансовые средства, а не товар или услуга.

Аспекты исполнения денежных обязательств

Рассмотрим аспект, отражающий исполнение денежных обязательств. Какие особенности характерны для данного элемента правоотношений?

Попробуем дать определение рассматриваемому этапу финансовых коммуникаций.

Согласно распространенной трактовке, момент исполнения денежного обязательства фиксируется по факту вручения или перечисления со стороны должника предусмотренной договором или административным распоряжением денежной суммы в пользу соответствующего субъекта — кредитора или государственного органа. По факту исполнения обязательства правоотношения, о которых идет речь, как правило, прекращаются (так как стороны выполняют условия договора).

Платежи могут осуществляться как наличным методом, так и «безналом». Конкретный способ расчетов зависит от специфики правового статуса субъектов отношения: в некоторых случаях наличные расчеты, в силу норм закона, менее желательны.

Исполнение обязательств: ответственность

Ответственность за неисполнение денежного обязательства — аспект, который характеризуется сложностью структуры. Дело в том, что основания, допускающие применение тех или иных санкций к должнику, могут иметь разную правовую природу.

Ответственность может наступать в силу условий договора или же основываться на положениях законодательства в области административного (или налогового) права. Есть критерий, который объединяет оба механизма.

Это возможность удовлетворения интересов кредитора (или иной управомоченной стороны) за счет исполнительного производства, то есть при участии государственных органов. Предусмотренные законом способы принудительного взыскания долгов — перед кредиторами или казной — реализуются в судебном порядке.

Какие могут быть критерии, обуславливающие наступление тех или иных санкций в отношении должника? Это может быть нарушение графика выплат долгов, установленного кредитным договором, или, например, неправомерный отказ выполнять обязательства, связанные с оплатой поставки товаров, оказания услуг, выполнения работ в соответствии с подписанным контрактом.

Инициирование того или иного механизма принуждения обязанной стороны, предполагающего взыскание компенсации или задействование иных санкций, также может быть связано с нарушением сроков исполнения подписанных соглашений (или обусловленных законодательной нормой обязательств по уплате налоговых и иных платежей в пользу государства). Рассмотрим данный аспект подробнее.

Исполнение обязательств: сроки

Как правило, конкретные сроки исполнения денежных обязательств определяются в силу пунктов договора, в соответствии с которым они появляются, или, если речь идет о возникновении долга перед государством, — в силу положений законодательства. Вместе с тем, в российской юридической практике встречается такой термин, как «разумный срок» в отношении исполнения обязательств.

Можно отметить, что одновременное применение данной опции и механизма выплат в сроки, которые определены в договоре, маловероятно. Либо соответствующее условие в документе прописано, и тогда момент возврата долга конкретизирован, либо этот элемент правоотношений реализуется в рамках механизма определения «разумных сроков». Который, в свою очередь, может иметь ряд особенностей.

Подходы к определению «разумных сроков» будут зависеть от природы сделки, ее предмета, юридического статуса субъекта правоотношений. Что это значит? Если, например, речь идет о задействовании данного правового механизма в отношении договоров займа, то «разумный срок», вероятно, будет значительно отличаться от такового для контрактов на поставку тех или иных товаров или услуг.

Источник: /new-denezhnoe-obyazatelstvo-chto-eto-takoe.html

Бюджетные и денежные обязательства в казенных учреждениях

Бухгалтеры казенных учреждений постоянно сталкиваются с такими понятиями, как бюджетные и денежные обязательства. Как их правильно принимать и корректировать? Какую роль в этом процессе играет Казначейство РФ?

В новой статье мы рассмотрим бюджетные и денежные обязательства, а также процедуры, связанных с их исполнением.

Что такое бюджетные и денежные обязательства?

Согласно статье 6 БК РФ бюджетные обязательства – это расходные обязательства, подлежащие исполнению в соответствующем финансовом году.

Денежные обязательства, в свою очередь, – это обязанность получателя бюджетных средств выплатить определенные денежные средства.

Выплачивать их нужно в соответствии с выполненными условиями гражданско-правовой сделки, заключенной в рамках бюджетных полномочий или в соответствии с положениями закона, иного правового акта, условиями договора или соглашения.

Таким образом, бюджетные обязательства отражают планируемые расходы, ограниченные лимитами бюджетных обязательств (ЛБО). А денежные обязательства отражают те средства, которые необходимо выплатить по факту выполнения гражданско-правовой сделки.

Как принимать бюджетные и денежные обязательства?

Реализация бюджетных и денежных обязательств в казенных учреждениях проходит в несколько этапов. Первый из них – принятие обязательств.

Как правило, денежные обязательства появляются после того, как учреждение принимает бюджетные обязательства. Однако порядок возникновения денежных обязательств может варьироваться в зависимости от учетной политики казенного учреждения. Иногда денежное обязательство может быть принято перед бюджетным.

Бюджетные обязательства принимаются в рамках ЛБО, на основании заключенных государственных (муниципальных) контрактов, а также иных договоров с физическими и (или) юридическими лицами, индивидуальными предпринимателями, или заключенными в соответствии с законами, иными нормативно-правовыми актами, соглашениями (пункт 3 статьи 219 БК РФ). Таким образом, для принятия бюджетных обязательств понадобятся следующие документы: заключенный контракт, авансовый отчет, расчетная ведомость, расходный кассовый ордер на выдачу подотчетных средств и т.д.

Денежные обязательства принимаются по факту появления условий, которые требуют от учреждения выполнить принятые обязательства. Основания для принятия: акт выполненных работ, оплата аванса поставщику, авансовый отчет, товарная накладная, платежная ведомость, расходный кассовый ордер на выдачу подотчетных средств и иные документы, подтверждающие факт возникновения денежных обязательств.

Предположим, в декабре текущего года до учреждения доводят ЛБО на следующий финансовый год. Затем учреждение принимает бюджетные обязательства в следующем порядке:

- по статьям, на которые не требуется заключать контракты, на основании доведенных лимитов;

- по статьям, на которые требуется заключить контракты, по стоимости этих контрактов

После этого учреждение может перейти к исполнению бюджетных и денежных обязательств.

Как корректировать принятые бюджетные и денежные обязательства?

Нередко после выполнения договорных обязательств может измениться сумма принятых бюджетных и денежных обязательств за оказанную услугу. Тогда учреждению необходимо принять меры по корректировке принятых обязательств.

Если услуги оказаны на меньшую сумму, чем предполагалось, необходимо составить дополнительное соглашение и скорректировать бюджетные обязательства методом «красное сторно» на соответствующую сумму.

В обратном случае, если сумма оказанных услуг по договору оказалась больше и учреждение подтвердило факт получения услуг актами приема-передачи или другими документами, необходимо составить дополнительное соглашение на увеличение цены контракта, увеличить бюджетные обязательства и, следовательно, доначислить сумму бюджетных и денежных обязательств по данному договору.

Следует иметь в виду, что это возможно только в том случае,когда у учреждения есть неизрасходованный остаток лимитов бюджетных обязательств по соответствующей подстатье КОСГУ в связи с тем, что принятие бюджетных обязательств сверх доведенных лимитов недопустимо.

Обратите внимание: изменение цены контракта, как и изменение объемов оказываемых по контракту работ (услуг), должно происходить в соответствии с действующими нормами федерального законодательства, в частности с Федеральным законом 44-ФЗ.

Роль казначейства в исполнении обязательств

Если у казенного учреждения появляются денежные обязательства, оно обязано их исполнить. Для того, чтобы это осуществить, необходимо пройти через процедуру санкционирования оплаты денежных обязательств.

За санкционирование отвечает Казначейство России. В это ведомство учреждение предоставляет документы, подтверждающие факт возникновения денежного обязательства.

Порядок санкционирования денежных обязательств для получателей средств федерального бюджета полностью рассмотрен в Приказе Минфина РФ от 17 ноября 2017 года №213н. В соответствии с п. 5 ст.

219 Бюджетного кодекса РФ финансовые органы разрабатывают Порядок санкционирования для получателей средств регионального и местного бюджетов, в которых устанавливаются документы, необходимые для подтверждения возникновения бюджетных и денежных обязательств.

Только после получения отметки, подтверждающей санкционирование, учреждение может исполнить свои обязательства. При этом важно подтвердить свои действия платежными документами, согласно пункту 6 статьи 219 БК РФ.

Источник: https://grnt.ru/blog/uchet-kazennye/byudzhetnyie-i-denezhnyie-obyazatelstva-v-kazennyih-uchrezhdeniyah/

Как отражать обязательства в бюджетном учете

Чем бюджетные обязательства отличаются от денежных? В каком объеме должны отражать обязательства казенные учреждения, а в каком — бюджетные и автономные учреждения? Какие проводки при этом делаются? На эти и другие вопросы отвечает эксперт «Бухгалтерии Онлайн» по бюджетному учету Наталья Коротоношкина (задать ей вопрос можно в разделе форума «Бюджетный учет»).

Как известно, Федеральный закон от 08.05.10 № 83-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием правового положения государственных (муниципальных) учреждений» кардинально изменил принципы функционирования бюджетных учреждений. На основе действующих ранее бюджетных учреждений были созданы казенные, бюджетные и автономные учреждения.

Данные типы государственных (муниципальных) учреждений закреплены в ст. 9.1 Федерального закона от 12.01.96 № 7-ФЗ «О некоммерческих организациях» (Далее Закон № 7-ФЗ). Для каждого типа государственных (муниципальных) учреждений Минфином России разработаны свои правила учета.

Так, до перехода на финансовое обеспечение за счет субсидии бюджетные учреждения оставались получателями бюджетных средств, и на них в полной мере распространялось бюджетное законодательство.

После перехода на финансовое обеспечение за счет субсидии бюджетные учреждения утратили статус получателей бюджетных средств, и в своей деятельности руководствуются законом о некоммерческих организациях № 7-ФЗ, а также «Инструкцией по применению единого плана счетов…», утвержденной приказом Минфина России от 01.12.10 № 157н (далее Инструкция № 157н), а также «Инструкцией по применению плана счетов бухгалтерского учета бюджетных учреждений», утвержденной приказом Минфина России от 16.12.10 № 174н (далее Инструкция № 174н).

Автономные учреждения, также как и бюджетные, не являются получателями бюджетных средств. Их правовое положение определяется Гражданским кодексом и Законом об автономных учреждениях от 03.11.06 № 174-ФЗ.

Правила бухгалтерского учета для автономных учреждений установлены Инструкцией № 157н, а также «Инструкцией по применению плана счетов автономных учреждений», утвержденной приказом Минфина России от 23.12.10 № 183н (далее Инструкция № 183н).

Особенности правового положения казенных учреждений определены в статье 161 Бюджетного кодекса, а также отдельными положениями Закона № 7-ФЗ.

Финансовое обеспечение деятельности казенного учреждения осуществляется за счет средств соответствующего бюджета бюджетной системы Российской Федерации на основании бюджетной сметы (п. 2 ст. 161 БК РФ).

Бухгалтерский учет бюджетные учреждения ведут в соответствии с Инструкцией № 157н и «Инструкцией по применению плана счетов бюджетного учета», утвержденной приказом Минфина России от 06.12.10 № 162н (далее Инструкция № 162н).

В начале 2013 года Минфин России выпустил письмо от 21.01.13 № 02-06-07/155, где дал ряд рекомендаций, касающихся в первую очередь получателей бюджетных средств, то есть казенных учреждений. Однако, по мнению Минфина, бюджетные и автономные учреждения тоже должны отражать принятые обязательства, в том числе денежные, принимая во внимание рекомендации, данные в указанном письме.

Чем бюджетные обязательства отличаются от денежных?

Понятие бюджетных и денежных обязательств приведено в статье 6 Бюджетного кодекса:

бюджетные обязательства — расходные обязательства, подлежащие исполнению в соответствующем финансовом году;

денежные обязательства — обязанность получателя бюджетных средств уплатить бюджету, физическому лицу и юридическому лицу за счет средств бюджета определенные денежные средства в соответствии с выполненными условиями гражданско-правовой сделки, заключенной в рамках его бюджетных полномочий, или в соответствии с положениями закона, иного правового акта, условиями договора или соглашения.

Учреждение принимает бюджетные обязательства в пределах доведенных до него лимитов бюджетных обязательств (сметных назначений) путем заключения государственных (муниципальных) контрактов, иных договоров с физическими и юридическими лицами, индивидуальными предпринимателями или в соответствии с законом, иным правовым актом, соглашением (п. 3 ст. 219 БК РФ).

Согласно пункту 4 статьи 219 БК РФ получатель бюджетных средств подтверждает обязанность оплатить за счет средств бюджета денежные обязательства в соответствии с платежными и иными документами.

В отличие от бюджетных обязательств (то есть планируемых, ожидаемых расходов) денежное обязательство возникает в результате наступления условий, требующих выполнения от учреждения принятых на себя обязательств.

Учет обязательств в казенных учреждениях

Бухгалтерский учет бюджетных обязательств осуществляется получателями бюджетных средств в соответствии с положениями Инструкции 157н и Инструкции № 162н.

Согласно пункту 140 Инструкции № 162н к принятым бюджетным обязательствам текущего финансового года относятся расходные обязательства, предусмотренные к исполнению за счет соответствующего бюджета в текущем финансовом году, в том числе принятые и неисполненные бюджетные обязательства прошлых лет.

В письме от 21.01.13 № 02-06-07/155 Минфин указывает, в каком объеме бюджетные обязательства подлежат отражению в учете.

Источник: https://www.buhonline.ru/pub/beginner/2013/7/7588

Денежное обязательство и способы его исполнения

Денежное обязательство и способы его исполнения

Аграновский Андрей Владимирович, аспирант дневного отделения Центра Предпринимательского Права Института Государства и Права Российской Академии Наук, адвокат Адвокатской Палаты города Москвы, г. Москва

1. Деньги как объект предпринимательского оборота

В любой предпринимательской по своей направленности деятельности денежное обязательство играет повседневно ключевую роль.

Указанная закономерность обусловлена тем, что деньги выполняют функцию универсального средства обращения и выражения абстрактной ценности (стоимости) товаров, работ и услуг в предпринимательском обороте, фактически позволяющего их обладателю требовать от любых лиц предоставления тех или иных благ. Данное нами общее определение денег носит чисто экономический характер.

Вместе с тем одна лишь универсальность денег еще не способствует тому, чтобы они становились самостоятельным объектом предпринимательского оборота и включались в предмет денежного обязательства.

Другими словами, повседневное и общераспространенное использование денег в качестве средства платежа в предпринимательском обороте не наделяет их свойствами объекта права и предмета денежного обязательства. Для того, чтобы те или иные вещи приобрели правовой статус денег, т.е.

перешли в категорию объектов прав, необходимо, чтобы они были признаны на территории суверенного государства в качестве денег и законного платежного средства (суррогата исполнения любых обязательств).

Здесь возникает сложная теоретическая проблема определения денег в правовом смысле. В отечественной цивилистике укоренилось мнение о том, что невозможно дать общее юридическое определение денег, несмотря на то, что в зарубежном праве уже неоднократно предпринимались соответствующие попытки и даже формировались самостоятельные теории денег.

По этой причине в отечественных публикациях, посвященных этой теме, юридическое понятие денег должным образом не раскрывается.

В то же время преобладает ярко выраженная тенденция, согласно которой, перечисление денежных средств на расчетный счет кредитора в кредитной организации признается прекращением (надлежащим исполнением) именно денежного обязательства (а не какого-либо еще обязательства). В этой связи к деньгам в юридическом смысле, по существу, относятся:

вещи, фактически используемые в предпринимательском обороте как всеобщее средство обращения, если иное не установлено действующим законодательством (чеки, векселя, денежные средства, находящиеся на расчетном счете в кредитной организации и т.п.);

вещи, наделенные действующим законодательством силой законного платежного средства (банкноты и монеты, т.е. наличные деньги).

К сожалению, действующее законодательство Российской Федерации не предлагает выхода из данной проблемы: оно не содержит правового определения денег, не признает выпущенные Банком России в установленном законом порядке банкноты и монеты деньгами и не определяет правовой режим денежных средств, находящихся на расчетных счетах в кредитных организациях.

Так, согласно статьям 28 и 29 Закона «О Центральном Банке Российской Федерации (Банке России)» №86-ФЗ от 10 июля 2002 г., официальной денежной единицей (валютой) Российской Федерации является рубль. Один рубль состоит из 100 копеек. Банкноты (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории Российской Федерации.

В соответствии с частью 2 п.1 ст. 140 Гражданского Кодекса Российской Федерации, платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов.

Думается, что отсутствие общего юридического определения денег придает «шаткость» не только понятию денег, но и всем производным от него понятиям. В первую очередь это касается денежного обязательства.

2. Понятие денежного обязательства

В современной юридической литературе под денежным обязательством обычно понимают вид обязательственного правоотношения, в силу которого одно лицо (должник) обязуется передать другому лицу (кредитору){осуществить платеж} определенную сумму денег, выраженных в согласованной сторонами денежной единице, имеющей силу национальной или иностранной валюты.

Схожее определение денежного обязательства встречается в ряде зарубежных правовых систем. Например, в английской юридической литературе денежное обязательство — это любое обязательство, в силу которого должник обязан уплатить фиксированную, определенную, специфическую или установленную сумму денег.

Арбитражная практика придерживается аналогичного подхода в понимании денежного обязательства.

Именно поэтому, например, в ней не признаются денежными обязательствами обязательства, в которых денежные знаки не используются в качестве средства погашения денежного долга: обязанности клиента сдавать наличные деньги в кредитную организацию по договору расчетно-кассового обслуживания, обязанности инкассатора, перевозящего денежные знаки и т.д.

В качестве обязательных условий денежного обязательства обычно указывают участников (плательщика и получателя), денежную сумму (сумму платежа), валюту платежа, способ исполнения денежного обязательства, момент исполнения денежного обязательства и платежные реквизиты сторон.

Источник: https://www.studsell.com/view/37873/