- Мошенничество в сфере кредитования: примеры и ответственность

- Что считается мошенничеством

- Схемы кредитного мошенничества

- Аферы в отношении самого кредитора

- Аферы в отношении заёмщика

- Заём с помощью подложных документов

- Злоупотребление доверием в законодательных рамках

- Кредитные брокеры

- Объявления «Быстрые займы» или «Деньги в долг»

- Покупка товара в кредит

- Мошенники – сами сотрудники банков

- Как доказать факт мошенничества

- Необоснованные обвинения

- Как доказать вину

- Что грозит мошенникам

- Меры предосторожности

- Заключение

- Мошенничество в сфере кредитования

- Типология кредитных мошенничеств

- Мошенничество в отношении кредитора

- Пострадавшим оказывается формальный заемщик

- Законное злоупотребление доверием

- Процессуальные трудности

- Как доказать кредитное мошенничество

- Что ожидает нечистоплотных заемщиков

- : Кредитное мошенничество

- Схемы уловок и способы ухода — мошенничество с кредитами и мошеннические кредиты

- Карты

- Фальшивые банкоматы

- Как избежать обмана

- Мошенничество с кредитами

- 1. Кредитные брокеры

- Как все происходит на самом деле:

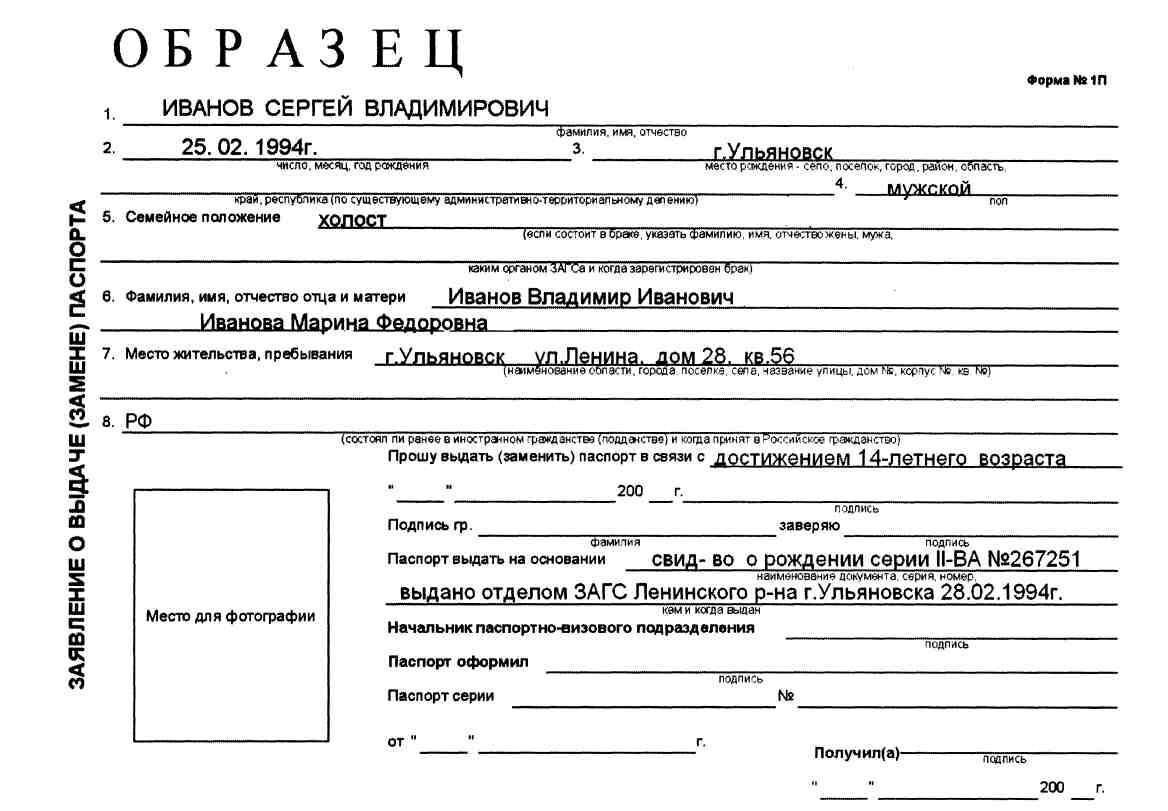

- 2. Мошенничество по кредитам на ксерокопию

- 3. «Липовые» документы.

- 4. «Терпилы»

- 6. Мошенничества сотрудников Банков

- Способы мошенничества в отделениях Банка:

- Как не стать жертвой мошенников:

Мошенничество в сфере кредитования: примеры и ответственность

Активное развитие в нашей стране системы кредитования позволило людям реализовать все свои потребности и амбиции, не откладывая жизнь на потом: путешествия, недвижимость, автомобили, образование, открытие своего бизнеса.

Но, с появлением потребительского бума, появилась и жёсткая конкуренция среди банков и кредитных организаций. Это, в свою очередь, спровоцировало упрощение самой процедуры кредитования граждан. Ну а в последствии – появление мошенничества при оформлении займа. Рассмотрим популярные схемы обмана в этой статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 703-52-27

Это быстро и бесплатно!

Что считается мошенничеством

Мошенничеством в сфере кредитования считается присвоение чужих денег путём обмана или злоупотребления доверием. Для признания такого деяния физ. лицами или юр. лицами противоправным, должны выполняться все эти условия:

- лицо должно быть старше 16 лет;

- наличие прямого умысла;

- были предоставлены заведомо ложные сведения, либо произошло утаивание важной информации;

Схемы кредитного мошенничества

Мошенничество при оформлении кредитов бывает двух типов:

- обман кредитной организации;

- обман заёмщиков.

Рассмотрим подробно схемы для каждого из них.

Аферы в отношении самого кредитора

Поговорим о самых распространённых способах обмана заёмщиком банка и кредитных организаций. На сегодняшний день, среди наших соотечественников актуальны следующие методики:

- Поддельные данные. Самой распространённой схемой при оформлении кредита является именно предоставление организациям заведомо недостоверной информации или её искажение. Здесь используются: и поддельные справки о доходах с работы, и поддельные документы, удостоверяющие личность, и липовые рекомендации.

- Незначительное искажение предоставленной информации. Здесь мошенники действуют достаточно хитро. Искажение данных происходит таким образом, чтобы это и не посчиталось предоставлением заведомо ложной информации (как в предыдущем пункте), но в то же время, могло послужить основанием для признания судом недействительности подобного договора. Таким образом, заёмщик избавляется от исполнения своих обязательств по нему.

- Подставное лицо. Гражданина без постоянного места жительства, которому уже, в принципе, нечего терять, приводят в надлежащий вид. Затем его с паспортом (практически единственным, что у него есть) сопровождают в кредитную организацию. И там помогают взять ему на себя кредит. За это мошенники отдают небольшую часть займа подставному лицу. Ну а с того потом всё равно взять нечего.

- Кредит онлайн. При получения кредитного займа через интернет могут использоваться данные чужого паспорта, и «левая» сим-карта. В данном случае кредитку обычно доставляют по удобному для гражданина адресу, не совпадающему с адресом, указанным в паспортных данных.

- Опротестование законных оснований выдачи кредита. Злоумышленник подаёт заявление в суд о признании договора займа недействительным. Для этого он использует такой предлог, как потеря или кража паспорта, данные которого были использованы для заключения договора.

- Фиктивный малый бизнес. Заёмщик регистрирует фирму и фальсифицирует её финансовую активность. После получения займа для малого бизнеса, фирма прекращает своё существование.

- Корректирование данных компании. Финансовые данные по организации подгоняются под условия кредитования.

- Выведение активов. Заёмщик – юр. лицо, во избежание процедуры банкротства в его фирме, и взыскания с него задолженности, заблаговременно выводит все её активы.

Аферы в отношении заёмщика

Приведём ниже схемы мошенничества при получении доверчивым заёмщиком кредита.

Заём с помощью подложных документов

Самый простой наверно способ получения незаконного кредитного займа. Человек теряет паспорт, а мошенники меняют в нём фото на своё или сами гримируются, чтобы походить на настоящего владельца паспорта. И потом берут кредит на его имя. Разумеется, его они потом выплачивать даже не подумают.

А на том человеке, потерявшем документ, будет «висеть» задолженность и будет испорчена его кредитная история.

Но, справедливости ради, стоит заметить, что сейчас и с доказательством мошенничества в этом случае проще, чем еще несколько лет назад. Обычно, при получении займа, лицо гражданина снимают на фотокамеру.

Да и современная копировальная техника уже может определить, «химичили» ли с документом.

Злоупотребление доверием в законодательных рамках

Речь пойдёт о пресловутом страховании жизни, которое незаметно прописывают в договоры займа банки. И даже, в случае досрочного погашения кредита, за страховку придётся заплатить.

Доказать обман со стороны кредитной организации не получится, поскольку подпись под данными условиями – самого заёмщика. И то что подписался он под этими пунктами договора из-за того, что его ввели заблуждение – останется исключительно проблемой этого человека.

Можно ещё попробовать подать жалобу в Центробанк в связи с тем, что кредитная организация скрывает полную стоимость займа (со стоимостью страховки она существенно выше) и нарушает этим законодательство. И тогда, после проведения ЦБ РФ проверки по этому факту, процедуры банка могут признать незаконными в суде.

Кредитные брокеры

Это финансовые посредники, помогающие лицам за определённое вознаграждение оформить заём. Аферисты, выдающие себя за брокеров, гарантируют 100% получение кредита. К ним обращаются за помощью уже тогда, когда в обычном порядке банки кредит уже не одобряют из-за испорченной кредитной истории заёмщика.

И тогда, эти псевдоброкеры, находясь в сговоре с банковскими операторами, помогают отчаявшемуся лицу оформить долгожданный кредит. Сотрудник банка намеренно допускает одну ошибку – в номере паспорта заёмщика. Ему за это ничего не будет, поскольку правилами оформления допускается наличие одной ошибки. А в бюро кредитных историй паспорта с таким номером не найдут и дадут добро на кредит.

Объявления «Быстрые займы» или «Деньги в долг»

Гражданин, нуждающийся в срочном займе, обращается по подобным объявлениям. А там его ждут либо микрозаймы с бешенными процентами, либо псевдоброкеры.

Покупка товара в кредит

В одном из популярных гипермаркетов бытовой техники к одному из покупателей подходит мошенник. Он просит его за денежное вознаграждение (не более четверти стоимости покупки) оформить за него кредит на какой-то дорогостоящий товар. Называет при этом причину, по которой сам этого сделать не может, но сам кредит обязуется выплатить.

На данную схему соглашается далеко не каждый, конечно. Но те, кто на это пошёл, будут выплачивать чужой кредит, ведь банку совершенно не интересно, что брали этот товар для другого человека.

Мошенники – сами сотрудники банков

Наверное, самый редкий случай, но тем не менее, встречающийся в банковской сфере. Порой, сами сотрудники учреждения прибегают к мошенничеству с кредитами, «вешая» их на своих клиентов без их ведома.

Для этого им всего лишь нужны ксерокопии паспортов и анкеты. А всё это у них есть, поскольку подобные данные клиенты им сами предоставили при оформлении, к примеру, дебетовой карты или при открытии счёта.

А банковскому сотруднику, работающему на территории какого-либо магазина, так и вовсе просто разжиться ксерокопиями паспортов. Эти копии мы оставляем при покупке товара в кредит, оформлении дисконтной карты магазина, а также для получения телефонной сим-карты. Ну а по поводу отсутствия в системе фото псевдозаёмщика они всегда могут сослаться на технический сбой.

Кредитные специалисты могут «работать» как самостоятельно, так и в сговоре с другими лицами. А порой такие вот непорядочные работники банковской сферы и вовсе производят списание клиентских средств со счетов. Но это уже другая история.

Как доказать факт мошенничества

Прежде всего надо помнить, что без документального подтверждения фактов, махинаций с кредитами не доказать. А доказывать причастность/непричастность свою или злоумышленника приходится как самому гражданину, так и организациям, выдавшим ему займ.

Необоснованные обвинения

В случае, если вы стали жертвой обмана, займов не брали, а с вас необоснованно требуют вернуть долг кредитные организации или коллекторские агентства, то можно предпринять следующие действия пошагово:

- Потребовать у кредитора копию графика платежей и самого договора. Вам необходимо ознакомиться с содержащимися в нём данными и стоящими под ними подписями.

- Предъявить претензию в письменной форме руководству данной организации. В ней необходимо будет указать все объективные причины, по которым станет понятно, что вы физически не могли взять этот долг. Например, такими доказательствами будут служить: утеря или кража вашего паспорта, устаревшая информация в договоре, ваше нахождение в отъезде в момент подписания кредитного договора.

- После того, как ваша претензия вручена руководству организации, которая требует с вас возвращения денежных средств, направляйтесь в отдел полиции.

- В отделении правоохранительных органов напишите заявление о возбуждении дела по ст.159 УК РФ. Подробно объясните им ситуацию, в которой оказались.

- Здесь можно опередить кредитную организацию и подать иск в суд первому. Или же подготовиться к тому, что вас туда могут вызвать. Идеально, если вы заручитесь квалифицированной юридической поддержкой.

- Подготовьтесь также к тому, что проведение экспертизы (в данном случае – почерка) выльется вам в «копеечку». Но в этой ситуации – это чуть ли не единственный способ доказательства вашей непричастности к данному кредитному договору. Тем более, в случае победы в суде, все издержки, включая моральный ущерб, будут вам полностью возмещены.

Как доказать вину

Наличие факта мошенничества необходимо доказать в любом случае. Косвенные доказательства у вас никто не примет.

Преступный умысел можно подтвердить такими фактами как:

- завышение цены объекта залога, чтобы сформировать образ хорошего заёмщика;

- предоставление в кредитную организацию заведомо ложной информации о стабильных доходах;

- использование несуществующих организаций в качестве поручителей;

- продажа имущества, находящегося в залоге, без разрешения залогодержателя;

- перевод средств, взятых в кредит, на счета фирм-однодневок;

- использование в качестве залога уже заложенное имущество;

- подделка таких документов как: паспорта, трудовые книжки, справки о доходах и пр.;

- поиск и приобретение заёмщиком паспортов, которые были потеряны или украдены.

В случае мошенничества юр. лица очень поможет:

- проведение бухгалтерского аудита его организации;

- наличие нескольких похожих заявлений от заёмщиков в отношении данного лица.

Также в качестве доказательств можно использовать заключение независимой экспертизы, которая может доказать либо опровергнуть фальсификацию подписей, документов и пр. Ну и свидетельские показания по делу еще никто не отменял.

Что грозит мошенникам

Уголовная ответственность за кредитное мошенничество предусмотрена статьей 159.1 УК РФ. Мера наказания выбирается в зависимости от количества участников преступления и тяжести причинённого ущерба другой стороне. Все возможные комбинации представлены в таблице:

| Мера наказания | Для физ. лица | Для группы сообщников | Для должностного лица |

| Штраф | 120 тыс. руб.или годовая заработная плата преступника | 300 тыс. руб.или двухгодовая заработная плата | От 100 тыс. руб. до 500 тыс. руб.или размер заработной платы за период от одного года до трёх лет |

| Обязательные работы | 360 ч. | 480 ч. | Не предусмотрены |

| Исправительные работы | До одного года | До двух лет | Не предусмотрены |

| Принудительные работы | До двух лет | До четырёх лет | До 5 лет с ограничением свободы до 2-х лет или без него |

| Арест преступников | 120 дн. | четыре года | До пяти лет плюс штраф восемдесят тыс. руб. или полугодовая заработная плата. Также могут ограничить свободу до полутора лет |

Когда ущерб, нанесённый злоумышленниками, превышает шесть млн. руб., тогда тюремное заключение их может составить и десять лет, а штраф будет уже один млн. руб. или трёхгодовая заработная плата.

Меры предосторожности

Как же не попасться на уловки кредитных аферистов? Очень просто:

- Никому не оставляйте оригиналы своих документов: паспорта, справок о своих доходах с работы, водительского удостоверения и т.д.

- При потере своего паспорта незамедлительно обращайтесь в правоохранительные органы и пишите заявление.

- Если для какой-либо услуги требуются копии ваших документов, то никогда не оставляйте лишних экземпляров.

- Не оплачивайте заранее брокерские услуги. И всегда заключайте договор на их оказание.

- По каждой банковской операции требуйте подтверждающие её документы: выписки, чеки и прочие.

- Не обращайте внимание на уличные объявления о займах и быстрых деньгах.

- Не позволяйте вовлечь себя в сомнительные аферы. Ведь вы теперь в курсе, какими они бывают.

Заключение

Мошенничество, а особенно в кредитной сфере, прочно укоренилось в нашей стране. Аферисты постоянно совершенствуют свои схемы, изобретая всё новые уловки. Но теперь, зная на чём основываются их методы, вы сможете себя обезопасить.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 703-52-27

Это быстро и бесплатно!

Источник: https://prava.expert/uk/krazha/shemy-moshennichestva-v-sfere-kreditovaniya.html

Мошенничество в сфере кредитования

Потребительский бум в России, обусловленный желанием населения безотлагательного обладания благами цивилизации, вызвал открытие новых банковских учреждений, для которых одним из приоритетных направлений деятельности является кредитование граждан и малого бизнеса.

Спрос на заёмные деньги, породивший многочисленные предложения, стал причиной острой конкуренции кредитных организаций, которые настолько упростили процедуры, что спровоцировали мошенничество при оформлении кредита.

Именно попустительство при одобрении выдачи денежных средств, низкий уровень компетентности кредитных экспертов и их личная заинтересованность в количестве одобренных заявок на кредит, сделали возможным активное развитие схем обмана и использования доверия при кредитовании.

Типология кредитных мошенничеств

Мошенничеством, по определению, считаются обманные действия или злоупотребление доверием для получения чужого имущества или реализации перехода прав на него, в том числе денежных и иных платежных средств. Исходя из этого понятия и объекта махинаций, действия злоумышленников, относящиеся к кредитным мошенничествам, можно разделить на два типа:

- в отношении банковского учреждения;

- применительно к заемщикам.

Когда объектом мошенничества выступает банк, то обманутым и пострадавшим оказывается именно он, а использование доверчивости частных лиц или предпринимателей, превращает их в потерпевших, с которых кредитные организации требуют выплат, убежденные в своей правоте.

Мошенничество в отношении кредитора

Достаточно распространенными являются различные способы мошенничества при оформлении кредита, заключающиеся в предоставлении банку или иной кредитной организации изначально недостоверных сведений или искаженной информации, в том числе:

- Оформление договора по липовым справкам и поддельным документам, удостоверяющим личность, для получения кредита на несуществующего человека, который гримируется перед фотографированием для паспорта и перед посещением банка.

- Незначительное искажение предоставленных данных, чтобы впоследствии можно было заявить судебную претензию о не легитимности кредитного договора по формальному признаку и отказаться от исполнения обязательств.

- Получение кредита с последующим опротестованием законности его выдачи на основании того факта, что имеется заявление об утрате или краже паспорта, на основании которого были получены заёмные средства.

- Регистрация фирмы и фальсификация её деловой активности для получения кредита малому бизнесу, фактически не существующему и исчезающему сразу после получения денежных средств от банка.

- Корректировка данных организации таким образом, чтобы соответствовать условиям кредитования и получить заёмные средства на сумму, не подкрепленную необходимыми гарантиями.

- Выведение активов, являющихся обеспечением по кредитному договору, из владения юридического лица для невозможности взыскания долга и объявление банкротства фирмы.

Подобные действия злоумышленников, когда пострадавшим оказывается кредитная организация, подпадают под диспозицию ст.159.1 в Уголовном кодексе, регламентирующей исключительно данную сферу преступлений в форме мошенничества.

Пострадавшим оказывается формальный заемщик

Довольно распространенными являются случаи, когда кредиты, не требующие большого числа документов и выдаваемые практически без проверки личности потенциального заёмщика, получают подставные лица, в частности:

- Посредством использования люмпенизированных некредитоспособных граждан, имеющих паспорт гражданина РФ, в качестве заемщиков, путем фальсификации остального пакета документов, необходимого для получения кредита. Кредитующийся субъект при этом приводится в надлежащий вид, получает по итогам сделки небольшое вознаграждение, а взыскать с него в последствии нечего, так как отсутствует собственность, источники дохода и т.п.

- Путем кражи паспорта у гражданина РФ и вклейки в него новой фотографии или гримирования, для получения визуального сходства. В итоге, не осведомленный о злодеянии человек оказывается плательщиком, оказывающимся перед фактом необходимости оплаты кредита, который он не брал.

- Мошенничество совершает банк, оформив кредит на основании анкеты и ксерокопии паспорта, имеющегося в наличии и принадлежащего одному из клиентов или держателей зарплатной платежной карты.

- Человеку дают заполнить анкету и подписать договор для получения дисконтной карты одной из крупных торговых сетей, которую и выдают на руки, а документы используется для получения кредитной карты и снятия средств в размере лимита. Впоследствии приходит претензия от банка на возврат средств или долг передается коллекторам, не стесняющимся в выборе средств.

- Мошенничество, путем получения кредита онлайн с сим-картой без оформления персональных данных и по чужому паспорту, когда результатом является кредитная карта, доставляемая по адресу удобному для заемщика и не обязательно совпадающему с пропиской.

Законное злоупотребление доверием

Еще одним способом обмана заемщиков и использования их излишней доверчивости являются скрытые платежи банковских учреждений, которые хоть и должны озвучивать полную стоимость кредита, но находят обходные пути.

Так, например, банк «Ренессанс – кредит» печально известен своим страхованием жизни, которое может составлять от 20 до 240 тыс.

рублей и включается в сумму долговых обязательств, то есть относится к основному долгу и подлежит начислению процентов.

Даже досрочное исполнение кредитных обязательств не избавляет заёмщика от необходимости выплаты страховки, так как соответствующий пункт предусмотрительно включается в текст договора.

Подобных кредитных взаимоотношений следует избегать, так как доказать мошенничество со стороны банковских структур не удастся, ввиду добровольного подписания всех необходимых документов, пусть и путем манипулирования и введения в заблуждение. Доказать злонамеренные действия кредитного эксперта затруднительно и придется возвращать долг в полном объеме.

Слабую надежду на справедливость оставляет обращение в прокуратуру для проверки законности действий банка и его сотрудника, вынудившего путем манипулирования подписать договор.

Если процедура, регламентированная внутренними банковскими инструкциями и директивами, была нарушена, а работник допустил пренебрежение должностной инструкцией, то его можно обвинить в использовании должностного положения и кредитном мошенничестве.

В случае соблюдения требований всех внутренних документов, можно обратиться в Центробанк с жалобой не действия кредитной организации, скрывающей полную стоимость предоставляемого продукта, нарушая тем самым Указание ЦБ РФ от 13.05.

2008 №2008-У в части доведения до заемщика полной стоимости кредита. Проведенная ЦБ РФ проверка может признать процедуры банка незаконными, дав тем самым необходимое для суда доказательство неправомерности завышенных страховых премий и создать прецедент.

Процессуальные трудности

Любое противоправное завладение имуществом путем обмана или использования чужой доверчивости достаточно сложно доказать, если оно ничем документально не подтверждено и отсутствуют свидетели происшедшего.

Мошенничество при выдаче частного кредита отличается противоположными процессуальными сложностями, так как гражданам приходится доказывать свою непричастность к получению денег в долг от банка, который правомочен в своих претензиях. Убеждать кредитора в своей невиновности бесполезно и неконструктивно, являясь финансовыми учреждениями банки заинтересованы в возврате выданного кредита, а не в человеческом отношении к жертвам мошенников.

Став объектом необоснованных требований возврата кредита или займа со стороны сотрудников банка или коллекторного агентства следует выполнить ряд действий:

- Истребовать копию кредитного договора и графика платежей у банка-кредитора, с целью ознакомления с предоставленными данными и подписями заемщика.

- После ознакомления с имеющимися документами написать претензию руководству кредитной организации, указав объективные причины, которые подтверждают невозможность получения денежных средств в долг (нахождение в отъезде, кража или потеря паспорта, устаревшие данные и т.п.).

- Следующей инстанцией, куда надлежит обращаться, вручив претензию ответственному представителя банка, являются органы правосудия, а точнее полицейское отделение по месту обитания. В дежурной части необходимо написать заявление с просьбой о том, чтобы было возбуждено дело по статье «Мошенничество», так как злоумышленники оформили кредит, а банк теперь требует возмещения средств.

- Подготовиться к судебному разбирательству, если банк подаст иск о возмещении кредита или сделать это самостоятельно для защиты от посягательств коллекторов.

- При гражданском процессе следует приготовиться к затратам на проведение экспертиз, в частности почерковедческой, при которой сравнение каждой пары подписей обойдется минимум от 5 тыс. рублей, но станет единственным шансом доказать, что кредитный договор заключен другим лицом.

- Все затраты, в том числе моральный ущерб от непрекращающихся звонков и домогательств коллекторов, в случае признания неправоты банка, будут возмещены за его счет, а претензии нивелированы.

Как доказать кредитное мошенничество

Чтобы злоумышленники, совершившие махинации с кредитом, получили справедливое наказание, сотрудникам полиции потребуется приложить немало усилий в розыске лиц, которых при хорошем раскладе сняли видеокамеры и/или запомнили очевидцы. Надеяться на то, что будет возбуждено уголовное преследование тех, кто обманом или манипуляциями вынудил подписать документы на получение кредита в той или иной форме, не разумно.

Доказать, что было совершено мошенничество, при отсутствии подтверждающих доказательств, практически не реально, и, если при фальсификации документов и подписей, доказать это сможет экспертиза, то при собственноручном подписании, шансы на успех минимальные.

Единственной надеждой введённых в заблуждение граждан, ставших невольными «добровольными» заемщиками, является рецидив мошенничества, наличие нескольких аналогичных заявлений и поимка злоумышленника/ков. Проверка записей с камер видеонаблюдения и опознание мошенников является основным реальным способом их идентификации и получения исходной отправной точки для продуктивного розыска подозреваемых.

При мошенничестве с участием юридического лица, доказательство мошенничества больше походит на финансовый аудит, целью которого является выявление признаков финансового нездоровья на момент кредитования.

Осведомленность заемщика о подобных симптомах при обращении за кредитом, автоматически трансформирует его в обвиняемого по ст.159.

1 УК РФ, предоставившем недостоверные или искаженные данные банку.

Что ожидает нечистоплотных заемщиков

Конкретное воздаяние за мошенничество при кредитовании, зависящее от количественного и качественного состава криминальной общности, согласно актуальной в 2018 году редакции ст.159.1 УК РФ, может быть определено из таблицы ниже:

| Мера наказания | Индивидуальная мера | Мера для организованной общности | При задействовании должностного лица |

| Штрафная санкция | 120 тыс. руб.или годовой доход | 300 тыс. руб.или доход за 2 года | 100 – 500 тыс. руб.или доходы в интервале 1 – 3 года |

| Обязательные работы | 360 часов | 480 часов | |

| Исправительные работы | До года | Не продолжительнее2 лет | |

| Принудительные работы | До 2-х лет | На 4 года максимум | Лимит в 5 лет с ограничением свободы до 2-х лет или без него |

| Заключение под арест | 120 дней | 4 года | До 5 лет со взысканием 80 тыс. рублей или доли доходов за полгода, дополнение — ограничение свободы на срок до 1,5 лет |

Бороться с мошенниками очень сложно, потому что действия, наносящие потерпевшей стороне ущерб, совершаются зачастую добровольно и без принуждения. Собственноручные подписи и заинтересованное участие в мошеннической схеме, например, при обещанной доле прибыли, выводят граждан из категории потерпевших, превращая в соучастников, которые могут быть привлечены к ответственности.

Упрощенные схемы получения кредитов являются бичом современного общества, так как случаи вменения долговых обязательств людям, не обращавшимся за кредитованием, становятся все более распространенными. Именно поэтому, не допустимо:

- доверять свои документы посторонним лицам;

- оставлять где-либо ксерокопии паспорта и иных удостоверений личности;

- оттягивать время подачи заявления о потере или краже паспорта, если это случилось.

Только индивидуальная внимательность к личным конфиденциальным данным и подписываемым документам позволят избежать неприятных последствий от действий кредитных мошенников.

: Кредитное мошенничество

Источник: https://ugolovnyi-expert.com/moshennichestvo-pri-oformlenii-kredita/

Схемы уловок и способы ухода — мошенничество с кредитами и мошеннические кредиты

Мошенничество с кредитами – неумирающая отрасль преступной деятельности. Первые упоминания о ней и о карах за неправомерное взимание долга известны еще из древнеегипетских папирусов. Наверное, если бы письменность была изобретена раньше, то срок зарождения заемных махинаций отодвинулся бы еще в более древние времена.

В век электроники и всеобщей информированности схемы мошенничества с кредитами принципиально не изменились. Почему? Да потому, что любая афера стоит на трех китах: глупость, безалаберность и жадность.

Но и парировать происки прохиндеев не сложно. Для этого нужно встать всего на два краеугольных камня: осмотрительность и здравый смысл.

Я же постараюсь, в меру своего разумения, рассказать, как и в каких случаях оные качества следует применять.

Основное внимание в статье уделено вопросу: как не попасть в сети мошенников. Профилактические меры всегда оказываются действеннее и обходятся дешевле, чем оперативная реакция на событие. Кое о чем, что нужно сделать, если вы все-таки «попали», я тоже расскажу.

Но запомните накрепко: если ваши деньги тем или иным путем уже «ушли» – вернуть их абсолютно нереально. Единственный более-менее надежный вариант – независимая страховка финансовых средств от мошенничества.

Однако страховые взносы по такой – мама, не горюй! А статистика страховых выплат для клиента удручающая: лишь 1 из 7 случаев признается страховым, и то через суд.

Карты

Кредитные карты – излюбленный объект для мошенников. На ложные оформления кредитов по картам и жульнический съем карточных денег приходится более 83% кредитных обманов. Самые распространенные приемы воровства:

- Скимминг (to skim – снимать, изымать).

- Фишинг (fishing – рыбалка).

- Вишинг (wish – пожелание; в обиходном контексте – доброе).

- Фарминг (farm – ферма, ассоциируется с «доить»).

Скиммеры вставляют в банкоматы жучки – специальные устройства, считывающие пин-код карты. Остается ее украсть (ради чего возродилась совсем было зачахшая воровская каста щипачей-карманников) и снять деньги. Кредитный лимит с овердрафтом – тоже, если есть. А владельцу нужно будет отдать банку, и ничего не докажешь.

Жучки бывают в виде ложного слота для карты, но такие ныне почти вышли из употребления. Хотя они позволяют не заводить поддельника-щипача, т.к. снимают всю информацию по карте, и можно сделать поддельную, но очень уж заметны. Да и банкоматов с картоприемниками, позволяющими вставить «левый» ридер, почти не осталось.

Вторая разновидность ским-бага, особенно распространенная на Западе – прозрачная, якобы защитная пленка на клавиатуре.

На самом деле это мягкий аналог сенсора планшетов и смартфонов, запоминающего номера нажатых клавиш. Ставят такие сами специалисты по «карманной тяге».

Если есть на примете сообщник-хакер, то работают вдвоем с выпуском фальшивой карты, чтобы «клиент» не поднял «шухера» раньше времени.

Фишинг распространен в интернете. Выглядит он так: я, допустим, иду в интернет-магазин или на аукцион. Выхожу вроде бы куда надо, но на командную строку браузера либо не обращаю внимания, либо просто не понимаю, что там к чему.

А там, между прочим, пропал значок достоверности сертификата узла (иконка с закрытым замочком) и в начале адреса вместо https появляется старое, незащищенное http. Это значит, что хакер-фишер перехватил мой запрос и направил его на имитацию нужного мне сайта. Я выбрал, что хотел, оплатил, как полагается, но товара – гуд бай, бэби! Деньги – тоже.

Если я псевдо покупаю за свои, то фишинг, строго говоря, не кредитное мошенничество. Но, поскольку адепты инет-шоппинга, как правило, в долгах как в шелках, то и его рассмотреть следует.

Вишеры, выражаясь криминальным языком, «косят под добренького». На мейл держателя карты приходит письмо (или СМС на телефон) с просьбой уточнить персональные данные. В обоснование чаще всего приводят якобы участившиеся случаи мошенничества. Иногда даже берут на испуг: мол, был съем с вашей карты, если это не вы брали, то вернем, но нужно разобраться.

В чем тут суть? Посмотрите на свою кредитку с оборота. Вы увидите на полосатенькой врезке несколько (чаще всего – 5) цифр. Это – ваш уникальный платежный пароль — как раз для онлайновых платежей. Его-то, вкупе с номером карты, и хотят узнать вишеры.

Если же они работают по-крупному, то в процессе «разводки» стараются выудить и все необходимые для получения кредита данные, в т.ч. сканы паспорта и второго документа. Вы же через месяц получите уже настоящую СМС из банка с напоминанием, что нужно платить в погашение кредита, сумма которого запросто может вызвать остановку сердца.

Третья ипостась вишеров работает не по картам, но, раз уж зашла речь о явлении, упомянем их тоже. Эти – модификаторы небезызвестных нигерийских писем. Они пишут на мейл что-то вроде: «Ваш почтовый ящик выиграл 1.000.

000 фунтов Великобритании. Для получения выигрыша сообщите ваши ФИО». Далее оказывается, что ФИО недостаточно, и постепенно выуживаются данные, необходимые для оформления кредита.

Деньги, понятное дело, берет один, а отдавать приходится другому.

Фальшивые банкоматы

Я люблю вишеров третьего сорта, как и нигерийские письма. Зная английский, занятно затеять с ними абсолютно дебильную переписку, и водить их за нос, наблюдая от ответа к ответу, как их там, бедолаг, все больше и больше «колбасит».

Фармеры разделяются на две разновидности. Первая – фактически фишеры, но имитируют они банковские сайты. Цель – узнать ваш логин и пароль. А там можно и наличность снять, и весь овердрафт выбрать.

Эти, надо сказать, близки к вымиранию: сайты банков уже не те, что лет 5 тому назад, и вероятность «влететь» на большой срок близка к 100%, а за создание фальшивого сайта нужно уплатить хакерам сумму, несоразмерную с ожидаемой выгодой.

Вторые более орудуют на Западе, так что имейте в виду, замыслив поездку. Эти ставят в людных местах… фальшивые банкоматы! Там ведь АТМ, что собак нерезаных, и в банках часто сами точно не знают, сколько и где их устройств установлено.

Процедура такова: квази-банкомат вроде бы «зажевывает» карту. После нескольких нервных нажатий на Cancel, сопровождаемых исконно русскими выражениями, выплевывает. Дальше со стороны мошенников – как в скимминге, пин и все данные считаны. Красть оригинал или выпускать фальшивку – дело выбора.

Как избежать обмана

Хлопотное, но 100% надежное средство от скимминга – СМС-подтверждения платежей. Сейчас почти все банки предоставляют такую услугу.

Алгоритм действий: ничего не снимал, но пришла СМС с кодом подтверждения – складываем кукиш в сторону предполагаемого местонахождения мошенников, но СМС ни в коем случае не стираем. Идем в банк, затем в полицию, показываем и объясняем ситуацию.

Есть заявления от граждан – прохиндеев рано или поздно вычислят, и энное количество потенциальных жертв избежит печальной участи.

Вдруг карточка украдена или вообще пропала непонятным образом – тут же позвонить на горячий номер и заблокировать ее. Затем – визит в банк, но не к клерку по физлицам, а к начальнику службы безопасности.

Объясняем ситуацию, пишем заявление о проверке счета. Если идут навстречу, этого достаточно, с полицией они свяжутся сами.

Вдруг «тупят» – идем в органы и делаем то же самое, указав, что банк не желает содействовать.

Это очень важный момент, вдруг придется потом оспаривать ложный кредит через суд. Раз не побоялся в полицию заявить, значит, точно жертва жуликов, а не их пособник.

- Чтобы избежать фишинга, следим за командной строкой браузера, как описаное. СМС-подтверждение и здесь не помешает. Для пущей гарантии – все солидные интернет-торговцы предлагают доставку до двери с оплатой курьеру наличными. Комиссия порядка 1% от суммы покупки, что недорого за безопасность, учитывая, что цены в интернете на 2 — 10% дешевле розничных.

- Еще вариант – оплата безналом. Звоним по контактному телефону, утрясаем вопрос с торговым менеджером. На мейл получаем счет с их реквизитами. Несем его в свой банк, просим проверить, они обязаны делать это бесплатно. Чисто – платим и ждем приобретения. «Муть» обнаружена – тут же заявляем куда следует.

- Если есть подозрение на вишинг – достаем свой кредитный договор и сравниваем контактные данные банка там и в письме. Расходятся – заявляем в СБ банка и в полицию. Совпадают – идем в банк, требуем встречи с управляющим (никак не менее!), а от него – объяснений. Банки не имеют права требовать личные данные клиентов заочно по своей инициативе. Вдруг у них действительно форс-мажор – объясняют, извиняются – удостоверяем, что просят, лично и в отделении. Удаленно – никоим образом! Банковские серверы надежны, но ваш-то личный интернет куда как менее гарантирован от перехвата данных.

- С фармингом сложнее, особенно не резиденту. Во-первых, звонить на горячий номер по роумингу может просто денег на телефоне не хватить, там-то эти номера платные. Во-вторых, заблокировать карточку – значит, остаться «за бугром» без денег. И отделения своего банка там может вовсе не оказаться.

Источник: https://kreditron.com/knowledge/shemy-ulovok-i-sposoby-uhoda-moshennichestvo-s-kreditami-i-moshennicheskie-kredity.html

Мошенничество с кредитами

Аферы с кредитами прочно вошли в моду в преступной среде. Одни хотят получить займ, другие – обогатиться за счет этого.

Кредитные мошенники – на самом деле очень умные ребята, которые знают много тонкостей и уловок. Например, как оформить кредит на безработного, или на человека с испорченной кредитной историей.

Причем используют они не рекомендации, аналогичные нашим, а более изощренные методы. О них и поговорим в этой статье.

1. Кредитные брокеры

Кто это? По определению, кредитным брокером считается посредник между Банком и клиентом, который, обладая достаточной финансовой грамотностью, на возмездной основе помогает человек выбрать наиболее выгодные условия кредитования, собрать документы для кредита, заполнить заявку в Банк.

Мошенники, представляющиеся кредитными брокерами, предлагают 100% одобрение займа за скромный процент от одобренной суммы. К таким людям обращаются, когда деньги нужны срочно, а Банк кредит не дает.

Например, если у заёмщика плохая кредитная история, уже есть куча кредитов, или человек не подходит по критериям Банка.

Люди, испытывающие последнюю надежду (иначе мало кто обратится к брокеру), надеются на непонятное чудо, вот щёлкнет брокер пальцами, поговорит «с кем надо» и т.д.

Как все происходит на самом деле:

Действительно, брокеры тесно связаны с кредитными специалистами (самым низшим звеном, но самым важным), это правда. Только от заниматься исправлением кредитной истории никто не будет.

Вас просто отправляют к сотруднику Банка, который сначала попытается подобрать параметры скоринга, и посмотрит наличие грубых нарушений финансовой дисциплины по своему Банку.

В случае отказа, специалист допускает намеренную ошибку, чаще всего, в номере паспорта (по правилам оформления, допускается 1 ошибка на кредитную заявку, которая подлежит исправлению в дальнейшем).

Так как запрос в БКИ отправляется именно по паспорту, система просто не находит долги за человеком под неверным идентификационным номером и присылает одобрение. Кредитный специалист в дальнейшем просто исправляет свою «ошибку», радуясь деньгам, которыми с ним поделился брокер.

Если и этот вариант не проходит, тогда банковское мошенничество сменяют займы в микрофинансовых организациях и кредитных кооперативах, где уж точно кредитная история не понадобится, зато есть высокий процент (до 2% в день) и короткий срок возврата долга (1-3 месяца).

2. Мошенничество по кредитам на ксерокопию

Производится в сговоре с кредитным специалистом, или самим КС в одиночку. Сотрудники Банков, работающие на территории магазинов, не испытывают трудностей с ксерокопиями: люди сами оставляют копии документов для покупки сим-карт, товаров, гарантий, страховок и прочего.

Вы скажете: надо же фотографироваться на веб камеру! Не обязательно. Сотрудник может заявить о её неисправности и продолжать работу как ни в чем не бывало. К счастью, таких товарищей легко вычислить, а клиенту не сложно доказать – что подпись на договоре ему не принадлежит.

3. «Липовые» документы.

Мошенничество при получении кредита с помощью подделки документов, пожалуй, известно всем. Ни для кого не секрет, что современная техника позволяет изготавливать точные копии чего угодно – хоть документов, хоть человеческих органов.

Либо, более экономичный вариант: переклеивание фотографии в найденном паспорте или подбор внешне похожего на истинного владельца паспорта гражданина. Сюда же можно отнести «чернуху» — оформление кредита на паспорт давно умершего человека.

4. «Терпилы»

Так называют людей, согласных взять кредит за часть стоимости товара. Чаще всего, процесс осуществляется в крупных магазинах бытовой техники. Человек, которому срочно нужны наличные, связывается с мошенником по одному из многочисленных объявлений на столбах «деньги в долг», оговаривает сумму займа и оформляет в кредит технику, которая стоит в 2 раза больше.

Естественно, без учета процентов – из тоже оплачивает он сам. В этом случае мошеннику даже не обязательно быть связанным с кредитным специалистом: он либо сопровождает клиента и подсказывает, что ему говорить, либо ожидает на улице. «Засветившись» в одном месте, мошенник просто меняет поле деятельности, перебираясь под окна другого магазина.

Благо, в каждом городе достаточно много медиа-маркетов и т.п.

6. Мошенничества сотрудников Банков

Мошенничество с кредитами в банках – это сравнительно редкое явление, но в то же время постоянно находятся сотрудники, которые не могут устоять перед количеством нулей на счетах клиентов или живыми купюрами.

К счастью, большинство банковских помещений оборудовано камерами видеонаблюдения, а все операции совершаются под личными паролями, поэтому, как правило, такие горе-мошенники быстро рассекречиваются Службой Безопасности и передаются в руки полиции.

Способы мошенничества в отделениях Банка:

- Вытягивание купюр из пачек;

- Подмена банкнот на фальшивые;

- Списание средств со счетов клиентов;

- Оформление кредитов без ведома заёмщика;

- Перечисление вносимых платежей на «левые» счета;

- Занижение внесенной суммы.

На основании всего изложенного, попробуем выделить для вас основные советы,

Как не стать жертвой мошенников:

- Не доверяйте никому оригиналы документов.

- Всегда забирайте лишние копии документов, остающиеся после оформления какой-либо услуги.

- Не обращайтесь за помощью по объявлениям на улице. У приличной фирмы есть офис.

- Не вносите предоплату за услуги брокеров.

- Берите подтверждающие документы по каждой операции, совершенной в банковском отделении (чек, выписку и т.д.).

- Не поддавайтесь на сомнительные аферы. Теперь вы знаете, как они выглядят.

Источник

Источник: https://kredit.temaretik.com/915211612776827094/moshennichestvo-s-kreditami/